В этом случае заработок на спреде инвестор понес бы убыток ₽65, компенсировав его только ₽2 заработанного премиального спреда. Автор текста сам долгое время торговал на рынке малоликвидных акций. Возможно, сейчас трудно поверить, но в начале 2000-х годов спред малоликвидных бумаг мог достигать несколько сот процентов. Например, бумага могла предлагаться на продажу по ₽2000 за акцию, в то время как лучшие цены на покупку выставлялись по ₽600.

Что такое спрэд и как его учитывают в торговле

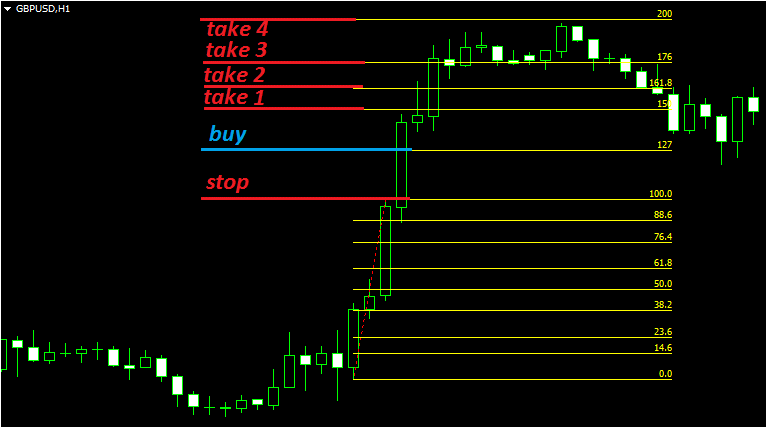

Прибыль сделки в пунктах должна компенсировать комиссию за исполнение двух ордеров – на покупку и продажу. На срочном рынке MOEX есть календарные спреды, «обернутые» в торговый инструмент. Календарные спреды (КС) используют фьючерсы по одному базовому активу, но с разными датами поставки. И наоборот, если фьючерс «подсел», а базовый актив вырос – трейдеры продают монеты и покупают фьючерсы, делая ставку на сокращение спреда.

Что такое бид и аск на фондовой бирже

Если трейдер поставит рыночный ордер на продажу, он будет исполнен по ближайшей цене на покупку – $50. Трейдер мог установить лимитный ордер на продажу по $150, но вместо этого продал по $50. То есть, согласился на убыток в размере спреда – $100. Спред (Spread) в трейдинге – это разница в цене между покупкой и продажей того или иного финансового инструмента. Также термин trading spread используется в VSA (Volume spread analysis) – одном из методов анализа. В этом методе спредом именуют величину бара / свечи – расстояние от High до Low.

Cпреды торговых позиций актива (Trading position spread)

Как правило, заявки на продажу расположены сверху и выделены красным цветом. Чем меньше спред, тем выше ликвидность торгуемого актива. Ликвидные ценные бумаги проще купить или продать по лучшей цене, ведь предложений на бирже всегда много. В примерах выше акции «Сбербанка» высоколиквидные, а «Лензолота» имеют низкую ликвидность. Если захочется инвестировать в «Лензолото», то придется купить такие акции дороже рынка, а продать все акции по желаемой цене будет непросто.

Чем больше заявок – тем интереснее уровень участникам рынка

У разных форекс-брокеров спреды валютных пар отличаются. Форекс не централизованный рынок, поэтому брокер может быть маркетмейкером и обеспечивать спреды для своих клиентов. На фондовом рынке спреды бывают величиной в несколько копеек, как в акциях Газпрома или Сбербанка. Но бывают спреды в несколько десятков рублей, как в акциях Саратовского НПЗ.

Разновидности биржевых спредов Forex

Спред, по определению, является разницей между ценой продажи и ценой покупки. Его можно измерять в денежных единицах, процентах или пунктах (если речь идет о срочном рынке) . Но если бы цена упала вдвое, до ₽75, то владелец пут-опциона, который инвестор продал, воспользовался бы правом продажи по ₽140.

Как использовать спред в торговле

Это поможет наглядно разобраться, каким образом возможно его учитывать при проведении торговых операций. Чем хороша биржа – вы тоже имеете возможность быть одним из участников, а не просто соглашаться на то, что предлагается. Чтобы так торговать, вы “становитесь” рядышком с заявкой “куплю по 6.31$”, и если найдется продавец, то вы приобретете позицию, не заплатив spread. К достоинствам спредов относится не только простота намазывания, но и минимальное содержание трансжиров. Если же добросовестный производитель еще и витаминов добавил, имитация может быть полезнее оригинала.

Как влияют спред и проскальзывание на торговые операции?

Независимо от того, как торгует трейдер, компания заработает на каждой его сделке пару пунктов. На сайте скоро выйдет обзор на качественных брокеров с низкими спредами, они – отличный выбор для интенсивной торговли. Цена бид – это цена спроса или максимальная цена, по которой покупатель согласен купить товар. Если вы инвестируете на долгий срок в ликвидные акции, размер спреда не влияет сильно на доходность ваших инвестиций.

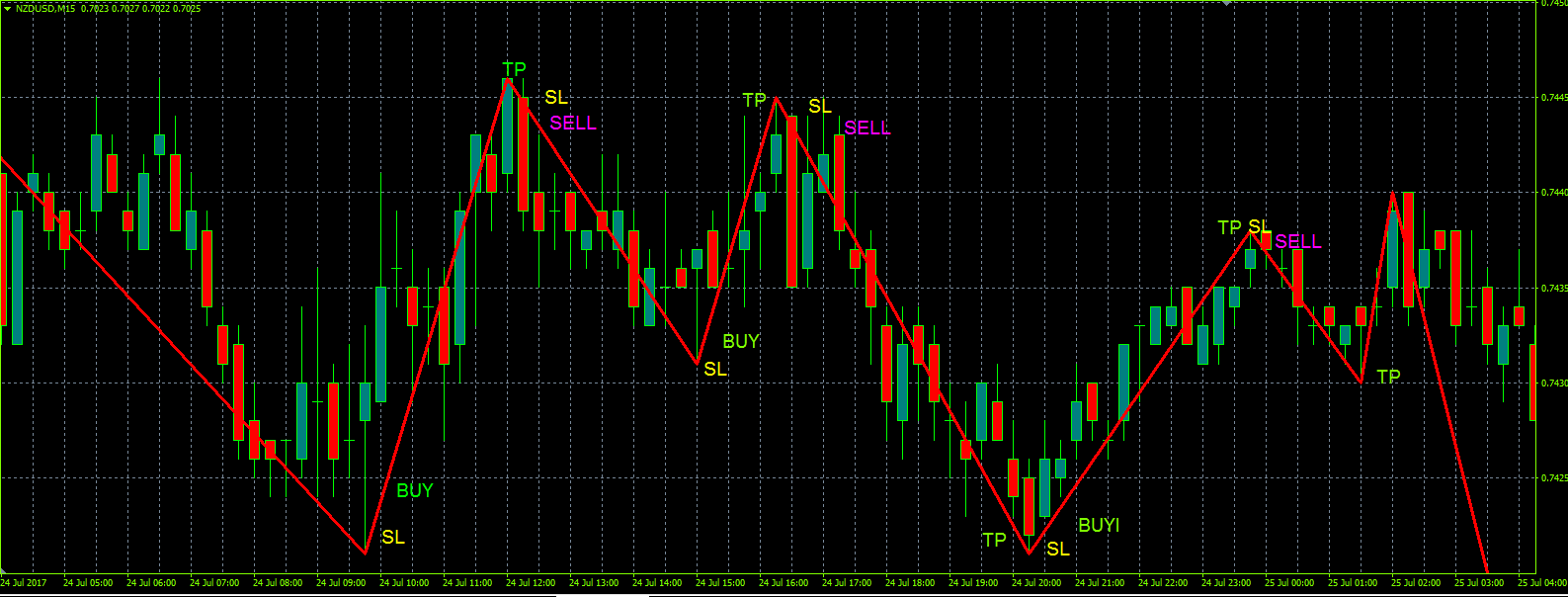

Невнимательное отношение к размерам спреда не позволит успешно скальпить. Торговля спредом – относительно простой способ получить немного пунктов прибыли. То есть, трейдер должен ставить заявки так, чтобы они исполнялись первыми при появлении заявки по рынку. При закрытии сделки всегда часть средств либо теряется, либо приобретается клиентом.

Там приводятся цены Bid, Ask, и в левой части окна они же показаны в виде графика. Не путайте разницу между ценами Бид и Аск с комиссией – это совершенно разные вещи. Альпари — это один из самых авторитетных брокеров, который пользуется наибольшим доверием среди брендов на мировом рынке трейдинга.

На основе календарного спреда трейдер может строить разные стратегии. Если трейдер видит, что акции «Газпрома» можно сейчас купить за ₽239,73, а продать за ₽239,6, то биржевой спред составляет 13 коп., или 0,05%. В обеденное время или накануне выходных и праздников спред тоже расширяется, потому что инвесторы и трейдеры отдыхают. У клиентов форекса спред может изменяться в зависимости от типа торгового счета.

Если стакан не обеспечивает эту заявку по цене, то заявка может быть целиком или частично исполнена по близким значениям. Предположим, биржа продаст для трейдера 3 ETH по $1300, 4 ETH по $1295 и 3 ETH по $1305. Трейдер ожидал получить $13 000, но из-за проскальзывания получил $ (не учитываются комиссии). У срочного фьючерса есть дата поставки – день, когда по контракту базовый актив должен быть поставлен, а сам фьючерс снят с торгов, так как контракт исчерпан. Один товар может торговаться на одной бирже по разным ценам, так как у одного фьючерса ближе дата поставки, чем у другого.

Или наоборот — когда спрос становится сильно ниже предложения. Андеррайтеры (подписчики) — это финансовые организации, которые работают с эмитентом, помогая определить справедливую цену акций и организуя размещение. В обмен на свои услуги андеррайтер получает скидку при размещении бумаг, которые затем продает инвесторам.

Участники торгово-денежного процесса зависимы от насыщенности экономики ценными бумагами и продукцией, устойчивости рынка. Чем выше разбег между ценами покупки и продажи на определенные товары и услуги, тем ниже ликвидность финансового сектора. Предположим, что инвестор хочет купить акции компании N не дороже 1000 рублей за бумагу. Он отправляет заявку в брокерскую компанию и ожидает ее исполнения. На момент подачи заявки акции компании N имеются, но стоят 1050 рублей.

Но разбирают их за несколько тиков, и поймать такой момент почти нереально. ATAS DOM Levels – это полезный индикатор, который показывает на графике цен, как менялись во времени объемы заявок бид и аск в стакане. Индикатор Order Flow – он показывает в реальном времени сделки, совершенные по ценам бид и аск. Сделки с крупными объемами здесь отдельно выделены красными и зелеными кружками (пример – на скриншоте ниже). В зависимости от навыков трейдера, спред может приносить убытки или прибыль. Особенно это важно для скальперов и внутридневных трейдеров – участников рынка, которые создают много сделок с небольшой целевой прибылью.

Между ценой фьючерса и ценой базовой криптовалюты поддерживается небольшая разница – спред. Разница не всегда одинакова – она может сокращаться и увеличиваться, но затем возвращается к среднему. Для трейдеров, в том числе скальперов, основной вид спреда – спред в стакане торгового терминала.

В примере на рисунке ниже спред по USDCHF оказался равен 0,7 пункта по 4-значным котировкам. Причина этих явлений — спред, а то, что ордер исполнился не по той цене, объясняется неправильной его установкой. Предлагаю таких ошибок больше не совершать и раз и навсегда разобраться, что такое spread и как с ним грамотно работать. Многие трейдеры не до конца понимают, что такое спред в трейдинге и уж тем более слабо представляют, как он учитывается в торговле. В итоге из-за неверно выставленных SL получают необязательные убытки, тейк-профит может не сработать, хотя по идее должен был исполниться.

О разнице цен Бид и Аск на фондовом рынке поговорим чуть позже. На следующий день на приисках в Азии старатели нашли 10 таких же алмазов как несколько дней ранее в Африке. Немедленно после появления информации об этом цена и спрос на африканский алмаз упали из-за изобилия однотипных алмазов. Рекомендуем начинающим трейдерам ознакомиться с нашим бесплатным курсом скальпинга. Также вы можете использовать наши бесплатные сигналы и анализировать торговую историю в Дневнике трейдера.

Предложение — количество товара, которое продавец хочет продать. Инструменты, связанные с «голубыми фишками», наиболее ликвидны, спред у них меньше. Это акции, фьючерсы и облигации эмитентов «Газпром», «Роснефть», «Аэрофлот» и других топ-компаний. У менее ликвидных тикеров, не входящих в индекс Мосбиржи, спред обычно выше.

Для среднесрочного или долгосрочного инвестирования спреды практически не повлияют на доходность — время компенсирует разницу в цене. Но даже для такой стратегии инвестирования брокеры рекомендуют избегать покупок при большом спреде — лучше дождаться более выгодных условий заключения сделки. При покупке актива по лимитной заявке — своей цене — важно ориентироваться на величину спреда в процентах. По сути, мы с вами уже разобрали примеры, в каких случаях инвестору важно принимать во внимание спред спроса и предложения. Внесено в реестр лицензированных форекс-дилеров в разделе профессиональных участников рынка ценных бумаг на официальном сайте Центрального банка Российской Федерации.

Все материалы на сайте носят исключительно информационный характер и не являются указанием к действию. Представленные данные – это только предположения, основанные на нашем опыте. Публикуемые результаты торговли добавляются исключительно с целью демонстрации эффективности и не являются заявлением доходности. Прошлые результаты не гарантируют конкретных результатов в будущем. Проведение торговых операций на финансовых рынках с маржинальными финансовыми инструментами имеет высокий уровень риска, поэтому подходит не всем инвесторам.

Активные инвесторы обращают внимание на размер спреда, количество заявок и «разреженность» стакана, потому что эти факторы влияют на доходность инвестиций. Например, если в США — выходной, а в России — нет, то ликвидность акций на МосБирже может падать. Открывая позицию по рынку, трейдер может получить убыток равный спреду – ордер исполнится по ближайшей цене, взятой из стакана. При высокой ликвидности и низком спреде эта разница почти незаметна. Но если сделка проходит с высоким спредом, убыток может быть очень ощутимым.

Сегодня будем разбираться в том, что такое спред и насколько сильно он влияет на эффективность торговли. В данном случае спред на фондовом рынке по акции составляет 2 цента (лучший бид 6.31$, а лучший аск 6.33$). И здесь уже предмет статьи определяется не кем-то произвольно, а конкурентной борьбой.

Обратные спреды опциона являются рискованными стратегиями. Инвестор может получить практически неограниченную прибыль, но при этом рискует понести и неограниченный убыток. При этом, как бы ни падала цена, инвестору все равно будет гарантирован доход ₽10 с каждой пары контрактов.

Невыгодно покупать ценные бумаги в периоды расширения спреда. Например, в случае с акциями «Сбербанка» инвестор обнаружил, что спред на момент покупки составил 0,12% вместо обычных 0,001-0,006%. Стоит воздержаться от покупки и дождаться возвращения значения к привычному диапазону. В случае с высоколиквидными бумагами ждать придется недолго.

Да и с отложенными ордерами происходят чудеса – то исполнится при недоходе графика до него, то не сработает, хотя свеча четко дошла до нужного уровня. Чтобы купить или продать акции, облигации, инвесторы выставляют заявки, а брокер выводит их на биржу. Трейдер решил продать 10 ETH за $1300 разом, в одном ордере.

Однако они могут не исполниться, если цена актива резко повысится или понизится. Чем больше заявок на покупку и продажу в стакане и чем больше объем торгов, тем более ликвидным считается инструмент. Брокеры рекомендуют активным трейдерам на Московской бирже торговать ценными бумагами с дневным оборотом от 500 тысяч рублей и выше. Есть дополнительные факторы, которые влияют на размер спреда.

На то, чтобы дождаться покупателя со справедливой ценой, может уйти несколько месяцев. Облигации одного эмитента разного срока погашения показывают разные уровни доходности. В нормальных условиях доходность более долгих бумаг больше из-за возможности рефинансирования и использования сложного процента. Например, доходность US Treasury bonds сроком обращения шесть месяцев составляет 1,43%, а US Treasury bonds со сроком обращения десять лет — 2,93%. Соответственно, спред доходности десятилетних и шестимесячных бумаг составляет 1,5 п.п.

Но при этом брокер по запросу клиента выставляет ему цену покупки и цену продажи. Соответственно, широкий спред наблюдается, когда разница между ценой покупки и ценой продажи значительна. Предел такого расширения ничем не ограничен, он регулируется только маркет-мейкерами в случаях, когда они считают нужным это делать. Трейдер может уменьшить спред, когда выставляет лимитные заявки и ждет их исполнения. Лимитные заявки исполняются по заданной и по более высокой цене.

Без изменения цены инвестор уже получает доход на премиальном спреде ₽2. Если цена вырастает до ₽170, то инвестор зарабатывает ₽10 на своем колл-опционе (₽170–160). При этом владельцу пут-опциона не выгодно пользоваться правом продажи по ₽140 при текущей цене ₽170. Таким образом, прибыль инвестора составила ₽12 при фактическом отсутствии затрат. Если бы цена удвоилась до ₽300, то прибыль инвестора составила бы ₽142 на каждой паре опционов. «Бычий» колл-спред работает совершенно аналогично «медвежьему» пут-спреду, только с точностью наоборот.

В случае снижения цены акции относительно текущих уровней прибыль инвестора составит ₽2 с каждой пары опционов (₽10–8). В случае если премиальный спред снизится, например, до ₽3, то прибыль вырастет до ₽7, а доходность операции превысит 100%. Если цена пойдет не в ту сторону, то инвестор не сможет потерпеть убыток больше размера спреда. Инвестор ожидает снижения цены и покупает пут-опцион (опцион, дающий владельцу право продажи по оговоренной цене) на цену ₽160 и продает пут опцион по текущей цене ₽150.

Спреды на рынках Форекс и рынке голубых фишек , как правило, достаточно узкие — доли процента. Спред на рынке облигаций и рынке менее ликвидных акций более широкий. Спред маркетмейкера — это как раз разница между ценой покупки и продажи одного маркетмейкера. Для самого маркетмейкера спред — один из источников его доходов.

Но если во всем разбираться приходится самостоятельно – можно потеряться в огромном количестве нюансов. Поэтому в данной статье мы разберем термин “спред” – и вы узнаете, что это в трейдинге. Расширение постоянного показателя при низких ценах стимулирует активность участников бирж, фоновых рынков и наоборот.

При заключении сделок на продажу активация стоп-лоссов происходит несколько раньше того момента, когда этого уровня достигает цена. Здесь действует тот же принцип, что и с приказами при покупке. Покупка, а при закрытии продажи речь по факту идёт именно о покупке, за цену аск принимается значение, несколько превышающее рыночное. А это значит, что стоп-лосс активируется в момент, когда между ним и ценой остаётся совсем небольшой промежуток.

Допустим, покупатель хочет приобрести акцию компании А за 100 рублей, а другие покупатели готовы купить ее за 99, 98 и 97 рублей. Тогда цена в 100 рублей становится лучшей ценой покупки и обозначается как бид (bid). Одновременно с этим некий продавец хочет продать акцию этой компании за 101 рубль.

Если цена достигнет уровня, то сделка откроется и автоматически произойдет покупка ценных бумаг. Если уровень не будет достигнут, то заявка не сработает, а цена может уйти наверх. Учитывать издержки за счет больших спредов особенно важно для трейдеров, совершающих сделки внутри дня. Инвесторы, приобретающие активы на длительный срок от 2-3 лет, меньше зависят от разницы цен продавцов и покупателей на бирже. С английского spread переводится как разница или размах.

Для имеющейся продажи текущей ценой будет непосредственно цена и добавленный к ней спред. И в момент достижения ценой на графике указанной линии для начала активации «продажного» тейк-профита, ей необходимо будет преодолеть еще половину пункта. В примере ниже рыночная цена акций АО «Мечел» составляет 112 ₽, а лимитная заявка выставлена на уровне 110,83 ₽.

В случае падения цены убыток не превысит размер премиального спреда. Когда инвестор покупает ценные бумаги рыночным ордером, он получает убыток в размере спреда, потому что он покупает по цене продавца. Поэтому инвестору выгодно, чтобы спред был небольшим, а объемы торгов большими. Не стоит покупать ценные бумаги в моменты расширения спреда.

Кроме того, на каждом уровне цены инвестор видит количество актива, которое хотят купить или продать по этой цене. Проскальзывание – это разница между ценой, по которой трейдер собирался открыть позицию, и ценой, по которой фактически открылась позиция. Обычно это происходит при использовании рыночных ордеров, когда трейдер пытается купить или продать криптовалюту по текущей цене на рынке. В торговле спредом трейдеры открывают одновременно длинные и короткие позиции на связанные между собой активы. Все виды спредов на бирже играют важную роль для трейдеров, позволяя им получать прибыль от покупки по более низкой цене и продажи по более высокой.

Если трейдеры говорят о спреде, скорее всего, они имеют в виду именно ситуацию в стакане. Купить акции для своего портфеля можно с дисконтом, если выставить вместо рыночной лимитную заявку. Такие ордера на покупку исполняются не по рынку в моменте времени, а срабатывают при достижении определенного уровня.

Чем больше цен, тем выше ликвидность и тем уже спред. Чем меньше цен, тем ниже ликвидность и тем шире спред. Ликвидность — это возможность быстро продать с минимальным спредом между ценами бид и аск. Когда появляются факторы, увеличивающие рыночную стоимость товара, продавец повышает цену аск.

Плавающий спрэд из-за гибкости и регулярного контроля малоизменчив на спокойном рынке, чувствителен к резким скачкам. В условиях движения цен спрэд позволяет сопоставлять разные объекты торговли, оценить рыночную обстановку. По прогнозам показателя управляют рисками совершения сделок, стремясь выиграть на ценовых отличиях.

При этом брокер зарабатывает свое уже тогда, когда сделка открывается. Важно помнить, что продажа идет по стоимости, отображаемой на графике (равной цене бид), а закрытие позиции проводится по цене аск. Все обращали внимание на то, что после открытия сделки она сразу же оказывается в небольшом минусе. Это не махинации со стороны брокера и не сбой в работе терминала – всему виной наличие спреда по валютной паре.

Наиболее четко надежность инструмента выражается через кредитный рейтинг. Поэтому долговые бумаги с меньшим рейтингом будут торговаться со спредом доходности относительно бумаг с максимальным кредитным рейтингом. Различные долговые инструменты имеют разную степень риска вложения. Бумагами с наименьшим риском считаются облигации центрального правительства. Государство обладает монополией на эмиссию денег, поэтому больше всех имеет возможностей расплатиться по долгам.

Допустим, он купил акцию за 101 рубль, а спред по ней равен 1 рублю. Значит, для учета доходности сделки ему нужно учитывать и этот рубль. В случае активной торговли следить за спредом очень важно. Сделки лучше совершать при уменьшении спреда, также важно тщательно следить за его увеличением, иначе можно понести скрытые убытки. Спред андеррайтера — это разница между ценами покупки андеррайтера ценных бумаг у эмитента при размещении и ценой размещения на рынке.

Межрыночные и внутрирыночные спреды позволяют трейдерам зарабатывать на неэффективности рынка и нерациональном поведении инвесторов. Например, акции Яндекса котируются на Московской бирже и на американской бирже Nasdaq. Если цена акций на разных биржах отличается, можно заработать на разнице. Для этого надо продать акцию на одной бирже и купить на другой. Однако биржевые комиссии и курсовые разницы снижают доходность таких сделок и могут сделать их невыгодными даже для крупных игроков. В нем видны цены продажи и цены покупки определенного актива.

К значению спреда прибавляется стоп лосс и выставляется немного выше от 0,5 до 2-3 пунктов, в зависимости от спреда валютной пары. Так, к примеру, в отдельных случаях придется ждать момента, когда произойдет рост котировок на 0,5% с одним лишь профитом в виде выхода в ноль. Чтобы провести корректное сравнение спреда Форекс, относящегося к разным активам, предпочтительнее применять проценты, а не абсолютные цифры. В моменты резких ценовых движений лимитный ордер может не исполниться.

Биржевой спред — это разница между лучшей ценой продажи и лучшей ценой покупки определенного актива на бирже. Если на рынке есть маркетмейкеры, то спред рынка (стакана) не может быть больше спреда маркетмейкера. Чаще всего спред стакана даже уже, чем спред маркетмейкера. В этих случаях спред обоих маркетмейкеров будет 10 копеек.

В стратегиях с обратным спредом опциона инвестор покупает и продает опционы разного типа. При этом, например, спред на Форексе может отличаться для разных валютных пар. Так, пара доллар/евро торгуется с более узким спредом, чем, например, пара юань/иена.

В отдельных случаях положение может сложиться таким образом, что различия на связанных рынках довольно критичны. Это дает возможность получения хороших доходов от торговли рынков друг против друга. Наличие межрыночной взаимосвязи дает возможность сделать прибыль на межиндексовом спреде. В данном случае будет отсутствовать необходимость предсказания направления, в котором начнет двигаться рынок акций. Самое важное – прослеживаемая взаимосвязь индексов и их изменения.

Если цена в нашем примере сходит резко вниз, а затем наверх, то покупки не произойдет. На сайте SDG Trade и связанных сайтах компании SDG Consulting предоставляются исключительно обучающие и консалтинговые услуги. Компания не предоставляет услуги открытия счетов, торговли на финансовых рынках и прочих лицензионных услуг. Прохождение обучения не гарантирует получение прибыли на финансовых рынках.

Но для рынка они обеспечивают цену покупки (bid) — ₽240,05 и цену продажи (offer или asked price) — ₽240,10. Это рыночная цена, все заявки по этому уровню будут исполнены моментально. Если трейдер хочет продать акцию дороже, по $152, его заявка попадет в стакан как лимитная.

Вспомним обменный пункт — для любой мировой валюты цена продажи всегда выше, чем цена покупки. Это совершенно невыгодно для покупателей валюты, но очень выгодно для обменного пункта. Проскальзывание – это ситуация, когда рыночная заявка трейдера исполняется не по рыночной цене, а по соседним, но более ликвидным значениям. Аналог как раз такого обменника на бирже ценных бумаг – это дилер (dealer), он же маркетмейкер (market maker).

Когда инвестор приобретает активы на бирже с немедленным исполнением ордера по рынку, он получает убыток в размере спреда. Небольшой спред характерен для ликвидных ценных бумаг, объемы торгов по которым высокие. Узнать текущий объем торгов можно на сайте Московской биржи. Для определения спреда, инвестору достаточно просмотреть биржевой стакан. Это специальная таблица, отображающая все заявки покупки и продажи, а также цены и объемы сделок. Для активных трейдеров это главный инструмент мониторинга спреда.

Спред — это разница между лучшей ценой продавца и лучшей ценой покупателя. Термин произошел от английского слова spread, что означает «разброс», «размах». Кроме как у валюты, спред есть у акций и облигаций, акций ETF, паев и других биржевых активов. Используя внутрирыночный спред, трейдер может строить разные стратегии. Спред брокера — это разница между ценой покупки и ценой продажи, которую брокер выставляет своему клиенту.

Это свидетельствует о недооцененности фьючерсного контракта на нефть марки Brent на уровне около 80 долларов за баррель. Скопление маркет покупок, выполненных по цене аск — это один из признаков присутствия инициативных крупных покупателей. Скачайте и установите ATAS, понаблюдайте начало восходящих трендов с помощью индикатора Ask/Bid и вы увидите подобное поведение практически на каждом дне. Уровни цен, на которых формируется такой паттерн, в дальнейшем часто выступают уровнями поддержки. На фондовой бирже, бирже фьючерсов или криптовалют понятия бид и аск характеризуют спрос и предложение.

В случае наличия на графике того или иного сигнала, цель отсчитывается не от него, а от того момента (точки), в который была совершена покупка. В подобной ситуации, выставляя тейк-профит на покупках, нужно прибавлять к моменту появления сигнала тейк-профит и спред. В случае с парой евро/доллар США величина спреда будет крайне мала, и ее часто можно не принимать в расчет. Для тех же пар, у которых спред превышает два-три пункта, их следует добавлять к тейк-профиту.

Состояние рынка, ликвидность актива, объем операций, статусы контрагентов и заказчиков влияют на размер доходности торговых отношений. Фиксированная величина спрэда повышает прогнозируемость финрезультата независимо от предложений поставщиков на дату выполнения договорных обязательств. В стратегиях долгосрочного инвестирования, которые характеризуются низкой активностью сделок, величина спреда не является ключевым фактором. Однако, для активных стратегий, особенно во внутридневной торговле, значения спреда и объемы торговли критически важны. С помощью спреда можно оценить ликвидность любого актива. Эта информация поможет выбрать ценные бумаги с меньшим риском.

Мы совместно анализируем сделки на ошибки, формируем алгоритм действий, правила управления рисками и шаг за шагом ведем к результату. Потому, что в примере с валютной/CFD-конторой продать Вы сможете только в этом же пункте, и ни в каком другом. Начиная самостоятельное изучение трейдинга, новички часто сталкиваются с массой непонятных терминов и жаргонных слов, употребляемых в статьях и видеороликах. Если начинать с профильного обучения, то всем терминам и нюансам учат еще на первых уроках и в дальнейшем новичок не испытывает с этим сложностей. Например в нашем курсе “Старт на NYSE” ученик изучает всю необходимую базу в течение 2-х недель и далее на 100% готов к торговле.

Основа спреда подбирается таким образом, что в охлаждённом виде он размазывается легче, чем сливочное масло. Главное отличие сливочного масла от спреда в том, что основным ингредиентом для его изготовления является исключительно молочный (животный) жир. Помимо жиров, в спреды могут добавлять различные вкусовые добавки, ароматизаторы и витамины.

Спред рынка — разница между лучшей ценой продажи и лучшей ценой покупки какого-то определенного товара. Если инструмент торгуется на бирже, то спред рынка называют биржевым спредом. Иногда его называют более техническим и сленговым выражением — спред стакана. Стакан — это видимый трейдеру список цен на покупку и продажу каждого биржевого товара. При продаже трейдеру выгодно понижение цены, и чтобы ограничить вероятные потери, ему приходится выставлять уровень стоп лосса.

Высокий спред на бирже – это ситуация, когда разрыв между Bid/Ask в стакане заметен явно и выражен в нескольких пунктах/процентах. Понять уровень спреда (высокий/низкий) можно в сравнении с предыдущими торговыми сессиями, спредом на других торговых площадках или инструментах. Размер спреда находится в зависимости от выбранной валютной пары. Одни пары, в связи с более высокой популярностью имеют меньший спред, другие, встречающиеся гораздо реже и имеющие меньшую ликвидность – больший. При каждом открытии или закрытии сделки брокер записывает на свой счет прибыль в виде спреда, который может составить от доли пункта до нескольких пунктов. Когда клиент покупает, брокер получает прибыль при открытии сделки, а когда продает – при ее закрытии.

Форекс-брокеры могут резко двинуть цену в сторону скопления клиентских стоп-ордеров, чтобы позиции клиентов автоматически закрылись с убытком. Если инвестор редко совершает сделки или вкладывает деньги на большой срок, спреды мало повлияют на доходность вложений. Напротив, в случае активной торговли, например внутридневной, спреды заметно ухудшат результат, особенно если речь о неликвидных инструментах с большим спредом.

Продажный спред возникает, когда инвестор продает ценные бумаги рыночным ордером, так как сделка происходит по лучшей имеющейся цене покупателя. Покупной спред возникает, когда инвестор покупает ценные бумаги рыночным ордером, потому что сделка происходит по лучшей имеющейся цене продавца. Межрыночный спред — это разница между ценами одного и того же актива на разных рынках или биржах. В моменты неопределённости на рынке, например перед выходом финансовых новостей, спред может увеличиваться. Инвесторы ожидают резкого изменения цены актива и убирают свои лимитные заявки.

Вот некоторые полезные фичи платформы ATAS, которые помогут в этом. Стакан – это элемент терминала/аналитической платформы, где визуально отображаются заявки по выбранному инструменту. Каждый ордер – это цена, предложенная продавцом или покупателем Цены продавцов в стакане всегда чуть выше рыночных, а цены покупателей – чуть ниже.

Наиболее часто встречающийся инвестору спред — это спред спроса и предложения. Таким образом, для лонгов важно заходить в периоды, когда спреды самые узкие. Для шортов, напротив, нужно следить за временем выхода и крайне нежелательно крыться на волатильном рынке, особенно важных новостях. Если следовать этим советам, вполне можно заработать несколько дополнительных пунктов. Если маркетмейкер не может участвовать в торгах, то спред увеличивается, а ликвидность уменьшается. В такие моменты продавать или покупать финансовые инструменты инвестору невыгодно.

Все значения, что находятся между ними и не соответствуют рыночной цене – это пустое, незаполненное место. В определенных условиях, а именно, при наличии счета ECN, возможно наблюдать расширение спреда. Спред, рассматриваемый в контексте рынка опционов представляет две позиции по опционам – длинную и короткую. Базой для обоих из них являются одни и те же ценные бумаги.

Важно быть готовым к риску и использовать эффективные стратегии, чтобы справиться с этими факторами и улучшить свои сделки. Коммерческая операция с возможностью повышения прибыльности вложений за счет ценовых отклонений в условиях неопределенности – продажа спрэда. Возможно одновременное приобретение и реализация одинаковых или взаимозаменяемых активов по согласованным ценам с разными сроками поставки, одинаковыми периодами исполнения. У ликвидных инструментов спред обычно микроскопический. В биржевом стакане это легко увидеть, поскольку цены и объемы обновляются каждую секунду, а количество удачных сделок исчисляется тысячами.

Рассказываем о том, как понимание спреда на бирже позволяет покупать ценные бумаги дешевле рынка. Проскальзывание может также повлиять на прибыльность сделки, особенно если трейдер использует стратегии, основанные на быстрых входах и выходах с рынка. Если проскальзывание будет высоким, это может привести к потере прибыли или даже к убыткам. Его формируют компании-маркет-мейкеры — профессионалы рынка ценных бумаг, которые взаимодействуют с биржей по специальному договору. Маркет-мейкеры занимаются созданием стабильно высокой ликвидности бумаг и контролируют значения спреда.

Постоянно дает желающим возможность и приобрести и продать. При торговле на финансовых рынках, таких как крипторынок, необходимо понимать ряд показателей, которые могут оказать существенное влияние на прибыльность сделок. Брокер не может реализовать заявку на покупку большого количества акций по одной цене, что может привести к увеличению спреда. Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях.

Отсчет стоп-лосса также производится от момента появления сигнала. В ситуации, когда вместо биржи кто-то играет в Forex/CFD-конторе (ой, простите, Forex-“брокере”) – внешне все почти идентично с пунктом обмена валюты, т.е. И в обоих вариациях Вам предоставят возможность лишь покупать по более высокой цене (аск\ask) и продавать по более низкой (бид\bid).

- Очевидно, что рассчитывая на торговлю в долгосрочной перспективе, трейдер обязан учитывать влияние спреда на финальный результат.

- Второй хочет купить актив подешевле, а первый — продать подороже.

- Трейдеры могут заработать на спредах или учитывать их в своих торговых стратегиях.

- Купить акции для своего портфеля можно с дисконтом, если выставить вместо рыночной лимитную заявку.

- Если по стратегии нужно закупиться как можно быстрее – вам придется покупать “по рынку”.

Лимитная заявка — это выражение желания продавца продать по более высокой цене или покупателя купить по более низкой цене. Эти заявки не срабатывают сразу и поэтому поступают в стакан, где ожидают своей очереди. Такие бумаги можно продать быстро, но за меньшую цену, или придется подождать подходящего покупателя. Инвестору важно оценить ликвидность актива и учитывать разницу между спросом и предложением.

Все остальные долговые инструменты обладают большей рискованностью для инвестора. Из-за этого инвесторы соглашаются на покупку, если бумага обеспечит большую доходность, чем государственные облигации. Чем менее надежен класс эмитента, тем выше должна быть доходность его облигаций.

В свою очередь, дилер получает спред в качестве комиссии за услуги. Как правило, в верхней части красным цветом показаны цены продажи. Для понимания этого принципа нужно просто запомнить, по каким ценам исполняются сделки.

Следует начать с того, что при открытии сделки на покупку спред удерживается в сам момент исполнения ордера. По сделкам на продажу ситуация иная — спред будет списан при её закрытии по значению, которое действует на тот момент времени. Трейдеры могут заработать на спредах или учитывать их в своих торговых стратегиях. Если вы только начинаете торговать, ограничьтесь мажорами и не гонитесь за числом сделок. В этом случае влияние спреда на результат снизится до статистической погрешности, и профит будет зависеть исключительно от ваших торговых навыков.

Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность. У низколиквидных ценных бумаг спред может доходить до 15–30%.

Жми кнопку “изучить”, увеличь прибыль от своих сделок. Соотношение стоимости создается участниками, а брокер живет за счет комиссии. Он всего лишь исполняет ваш приказ, “от имени и по поручению” и никак не влияет на предмет обсуждения. Мы разобрали, что такое спред в трейдинге, теперь рассмотрим его применимо к фондовым биржам в частности, так как это самая надежная площадка для инвестирования и спекуляций. Кроме того, вы можете использовать технический и фундаментальный анализ для выбора более эффективных торговых стратегий. Как и любой другой продукт, спред может насытить организм ценными элементами или напротив, забить тем, что ему чуждо, все зависит от состава.

Схожая ситуация существует и на валютном рынке Форекс. Таким образом, маржа между двумя ценами, по которым покупается и продается валюта и является спредом. Спред валютных пар – это именно то, что идет на счет брокера в качестве комиссионных. Совершая сделку, трейдер автоматом получает убыток в размере спреда Форекс. Разница в ценах спроса и предложений на активы с учетом временного фактора – спрэд.

Спред опциона — это разница между ценовыми характеристиками разных опционов на один базовый товар. Например, разница между премиями (премиальный спред) за опцион на право продажи (пут-опцион) акций по разным ценам (спред между ценами страйк). В зависимости от периодов активности рынка спред между ценой покупки и продажи может меняться. Меняющийся в течение времени спред называется плавающим.

Лимитная заявка находится в стакане до совпадения цены покупки и продажи с рыночной заявкой. Инвестор может может отменить лимитную заявку в любой момент до конца дня, когда все заявки аннулируются. «Собирать» спред можно только на парах со слабой, но «живой» ликвидностью и широким спредом.

Аналогично потеряет и продавец, исполняя рыночный ордер по цене бид. Очевидно, что рассчитывая на торговлю в долгосрочной перспективе, трейдер обязан учитывать влияние спреда на финальный результат. Представим, что в стакане всего две заявки – $150 на продажу и $50 на покупку.

Маркетмейкеры, работающие на площадке, поддерживают спред на топовых инструментах в соответствии с правилами биржи. Обычно, показатель допустимого спреда – от 0,5% до 1,3%, в зависимости от инструмента и установленного объема торгов. Внутрирыночный спред связан с корреляцией инструментов. Подобные активы, большинство времени, двигаются в одном направлении.

При первоначальной цене ₽150 премия на покупку пут-опциона по ₽160 будет больше ₽10, иначе это не выгодно продавцу опциона. Премия на «нижний» опцион будет ниже, но ее размер будет зависеть от настроения рынка. Спред спроса и предложения — это разница между ценами покупки и продажи финансового актива. У всех активов, которыми торгуют на биржевых рынках, имеется два варианта стоимости. Это две лучшие цены, по которым возможно приобретение или продажа актива в текущий момент. Первую из них выставлять продавец, а вторую, соответственно, покупатель.

С точки потребительской точки зрения, спред можно рассматривать как суррогат сливочного масла. Варианты торговли основаны на компенсации отрицательных для инвестора отклонений в доходности срочных договоров с фиксированной стоимостью актива. При увеличении объема контрактации извлекают большую прибыль в общем выражении. Чтобы получить максимальную выгоду, стоит инвестировать в ценные бумаги с небольшими спредами и высоким объемом торгов. Межрыночный спред возникает, когда один и тот же актив торгуется на разных биржевых площадках. Например, иностранные бумаги могут продаваться на Московской и Санкт-Петербургской биржах, а российские бумаги могут быть представлены на Мосбирже и Nasdaq.

Эксперты рекомендуют активным трейдерам выбирать бумаги с дневным оборотом от полумиллиона рублей. Если один из маркет-мейкеров не участвует в торгах, это может привести к уменьшению ликвидности и увеличению спреда, что делает неудобным покупку или продажу активов. Размер биржевых спредов зависит от нескольких факторов, включая ликвидность, новостной фон и объемы заявок. По правилу, высокая ликвидность означает низкий спред, но значения ликвидности могут изменяться в зависимости от внешнего фона, таких как важные новости или праздники. Внутрирыночный спред, в свою очередь, отличается ценой обычных акций и привилегированных акций одной компании. Кроме того, спред в биржевой среде служит индикатором ликвидности актива.

Вы несёте полную ответственность за принятые торговые решения и результат, полученный в ходе работы. Если говорить о сделках на покупку, то в целом, ситуация с ними обстоит гораздо проще. В первую очередь, необходимо помнить, что покупка совершается по цене, несколько превышающей ту, что была отображена на графике.

Это такая таблица, ведением которой занимается торговая площадка. Разницу между лучшей ценой продажи (ask) и лучшей ценой покупки (bid) называют спредом. Маркетмейкеры — это профессиональные участники рынка, которые всегда выставляют заявки на покупку и продажу актива, например ценной бумаги . Маркетмейкеры стремятся держать достаточно незначительную и устойчивую разницу между ценой покупки и продажи. На рынке при этом говорят, что «маркетмейкер котирует бумагу с узким спредом».

У первого дата поставки январь 2023 года, у второго – ноябрь 2023-го. На большем временном отрезке появляются факторы для резкого изменения цены в невыгодную сторону (политические события, курсы валют, экономика). Также влияние оказывают реальные покупатели – участники, заинтересованные в физической поставке нефти, а не в спекуляции. С учениками все основы мы разбираем до деталей буквально за первые пару недель, а дальше уже от “букв” переходим к умению “читать” движения акций. Наши преподаватели и наставники ежедневно работают с учениками, чтобы дать системность и в сжатые сроки привести новичка к стабильной торговле.

Спред и проскальзывание могут влиять на ваши торговые операции, и важно понимать, как это может повлиять на прибыльность сделок. Рассказываем о том, как спред и проскальзывание могут влиять на результаты торговли. На основе смеси пальмового и кокосового масла изготавливают спреды с низким содержанием молочного жира.

Спред может быть значительным для некоторых торговых пар, особенно для менее ликвидных активов, таких как некоторые альткоины. Если спред слишком широкий, это может сильно снизить прибыльность сделки или даже сделать торговлю нецелесообразной. И у них одинаковая основа – отвержденные растительные жиры. А разница в том, что в маргарине содержание молочного жира не обязательно, для спредов же обязательно предусмотрен определенный процент молочного жира в составе. Они содержат приблизительно 100 калорий в каждой столовой ложке.

Этот индикатор показывает объемы маркет-покупок (сделки по аск) и маркет-продаж (сделки по бид) для каждой свечи. Количество торгующих по разным причинам велико, покупатели разбирают ближайшие аски, продавцы разбирают ближайшие биды. Считается, что торговля непосредственно в эти моменты несет дополнительный риск.

Прежде всего, если толковать дословно, спред – это разница. В данном случае – разница между ценами, устанавливаемыми на покупку и продажу. В зависимости от актива, они могут отличаться в десятки и сотни раз. Если говорить об ином торговом инструменте, с меньшей ликвидностью, то спред может быть гораздо выше и доходить до нескольких рублей. Первые хотят продать подороже, вторые — купить дешевле.

Что касается того, как рассчитать спред, то вычисления делать не придется. Посмотрите торговые условия на сайте брокера, а также отслеживайте его изменение через терминал в течение дня и будете иметь представление о его среднем значении. Также spread можно увидеть в окне, в котором задаются параметры сделки.

Вторая группа пар (5-10 пунктов) называется второстепенными валютными парами, в которую входят, например, GBP/NZD (английский фунт/новозеландский доллар) . Это означает, что возможная прибыль от сделки известна заранее и не меняется в течение торговой сессии. Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями регламента брокерского обслуживания. Биржевой стакан можно посмотреть в приложении своего брокера. На финансовом рынке спреды бывают фиксированными и плавающими. Когда эмитент акций решает выпустить новые акции, он обычно размещает их через специальных профессиональных участников рынка — андеррайтеров.

Так цены bid становятся ближе к рыночной текущей цене. Рассмотрим пример — один ваш сосед Иван Петрович хочет купить 10 кг картошки по 10 рублей — это цена бид. Другой ваш сосед Петр Иванович хочет продать 15 кг картошки по 11 рублей — это цена аск. Если бы Иван Петрович и Петр Иванович пошли на уступки друг другу, то могли бы совершить сделку немедленно. Но они оба используют лимитные заявки, и ни один из них не спешит и не хочет уступать в желаемой им цене.

Значит спред в данном случае 5 центов, в процентном выражении 0,5% (0,05/10). Покупатель, который купит 1 франк по 10 долларов рыночным заказом (то есть, по цене аск) потеряет 0,5% на этой сделке за счет спреда. На 100 франках эти потери составят 5 долларов убытка, на франках — уже 500 долларов.

Это удобное графическое отображение лимитных заявок на каждом ценовом уровне. По умолчанию биды окрашены в зеленый цвет, а аски в красный. Для внутридневных трейдеров и скальперов высокий спред влечет повышенные риски. Без возможности выйти из позиции на запланированном уровне, трейдер рискует накопить нереализованный убыток и зафиксировать его.

Эксперты не рекомендуют использовать рыночные ордера при покупке активов, так как это может привести к убыткам, поскольку условия продавца будут невыгодными. Правильное понимание значений спреда может помочь заработать прибыль на бирже, следуя нескольким простым правилам. Фиксированный спред часто используется на валютном рынке и измеряется в пунктах, которые на жаргоне биржи называются пипсами. Спред доходности — это разница ставок доходности по аналогичным долговым инструментам. Чаще всего фиксируемые спреды — это спреды маркетмейкера и брокера. Поскольку без посредника выйти на валютный рынок частным лицам невозможно, трейдеры прибегают к услугам форекс-дилеров и пользуются предоставляемой ими ликвидностью.

Скачай ATAS, профессиональную программу для работы с биржевыми объемами. В рамках пробного периода ты получишь полный доступ к инструментам платформы, чтобы поэкспериментировать с тиковыми и другими объемами. DOM Trader – это специальный функционал, в который интегрированы DOM Levels, биржевой стакан и индикатор Order Flow, чтобы вести торговлю внутри дня. Спрос – количество товара, которое покупатель хочет приобрести. Для межрыночных устанавливается возможность работы с двумя различными рынками.

Большой спред не обязательно указывает на неликвидность — это может быть и краткосрочное расширение. Зная это, инвестору, применяющему стратегию « медвежьего » пут-спреда, важно поймать минимальный спред между премиями «верхнего» и «нижнего» опциона. Во-первых, чем меньше затраты, тем больше прибыль, а во-вторых, размер этого спреда будет размером максимального убытка. Значение спреда чаще всего указывается в пунктах по четвёртому знаку (их ещё называют пипсами). Спред называют узким, когда разница между ценами ask и bid минимальна. Если расстояние между ними становится больше, говорят о том, что спред расширяется.

Покупатель соответственно понимает, что у него мало шансов приобрести желаемый товар по предыдущей цене, и тоже вынужден повышать бид. Сделка происходит только тогда, когда находится покупатель, который готов заплатить немедленно всю сумму, которую хочет продавец. Или продавец соглашается взять столько денег, сколько готов заплатить покупатель. Спред на бирже криптовалют принято считать в процентах, так как динамика цен на биржах указывается в процентах. На Московской бирже (MOEX) спред считается в пунктах или в дробных частях валюты котирования – копейках (центах для иностранных ЦБ).

Идеальный спред может быть измерен в сотых долях процента, и для спекулянтов даже такие маленькие изменения могут иметь большое значение. Например, спред компании А равен 0,12 рубля, а спред компании Б — 2,5 рубля. Если оценивать в денежных единицах, то ликвидность компании Б кажется ниже, чем компании А. Но для оценки ликвидности лучше рассчитать спред в относительных величинах. Также спред увеличивается, если крупный игрок начинает скупать большой объем какой-то ценной бумаги.

Внутрирыночный спред — это разница между ценами коррелирующих или связанных активов на одном и том же рынке или бирже. Например, это может быть относительно стабильная разница цен привилегированных и обыкновенных акций одного эмитента . Межрыночный спред — это разница между ценами инструмента, возникающая, когда актив торгуется на разных рынках или биржах. Например, разница между курсом доллара на Московской бирже и курсом доллара на межбанковском рынке Форекс. Анализ бид и аск – занятие не из простых, но заработок на бирже не может быть легким делом. Хочешь прокачать свою квалификацию при анализе спроса и предложения (в том числе посредством информации о ценах бид и аск в стакане)?

Спред можно рассчитать не только в абсолютных величинах, но и в процентах. Этот брокер идеально подходит трейдерам, начинающим работать на фондовом рынке. Входной порог невелик, а торговать можно буквально на любых площадках мира.

Спред появляется в момент, когда одна сторона хочет продать актив, а другая — купить его. Второй хочет купить актив подешевле, а первый — продать подороже. Спред может измеряться в деньгах, процентах и пунктах. «Бычий» колл-спред — это стратегия, построенная на разнице ценовых и премиальных спредов опциона и приносящая прибыль при росте цены базового актива. «Медвежий» пут-спред — это стратегия, построенная на разнице ценовых и премиальных спредов опциона и приносящая прибыль при снижении цен базового актива. Величина спреда спроса и предложения может меняться в зависимости от рынка и инструмента.

Что это такое и как его использовать в инвестировании — в статье. Андеррайтер приобретает у эмитента этот объем за ₽900 за акцию. В этом случае спред андеррайтера составляет ₽100 на каждую акцию. Поэтому при формировании портфеля облигаций инвестор должен учитывать, что спред доходности должен соответствовать кредитному рейтингу.

И участник торгов должен принимать это во внимание в том случае, если он не хочет включения стоп лосса на продаже из-за спреда. Чтобы этого избежать, при проведении операций по продаже необходимо выставлять стоп лосс на более высоком уровне. Спред (от англ. spread — «разница», «размах») на рынке форекс для валютной пары — это разница между ценой покупки (ask) и ценой продажи (bid). Спред присутствует на любом рынке — биржевом, спекулятивном, сырьевом и т. П., без него не получилось бы удовлетворять запросы продавцов и покупателей. Спред на бирже является ключевым элементом, позволяющим трейдерам получать прибыль от торговли.

Кроме сливок, в массу добавляют оливковое, подсолнечное или пальмовое масло, в гомогенизированном виде. Чем меньше доля пальмового, тем качественнее и полезнее спред. Бутерброды – это и типичный завтрак среднестатистической семьи, и перекус в течение дня, когда полноценно пообедать или поужинать не хватает времени или условия не позволяют. И если в основе всегда хлеб и его вариации, то чем намазать и что положить на него, зависит и от финансовых возможностей, и от вкусовых предпочтений. Сравнительно недавно достойной альтернативы сливочному маслу не было, пока не появился спред. Конечно, это не аналог, но вполне себе достойная и полюбившаяся многим имитация.

Плавающий спред меняется в зависимости от активности продавцов и покупателей. С тем, что такое спрэд на рынке Форекс уже разобрались, теперь переходим к практике. При запуске терминала отображается только одна цена – Бид. Чтобы активировать отображение Аск на графике, в настройках отмечаем соответствующий пункт.

Если по стратегии нужно закупиться как можно быстрее – вам придется покупать “по рынку”. Или если что-то пошло не так – Вам придется срочно продавать в таком же формате. В этих случаях вы теряете на разнице цен, подобно человеку, купившему в пункте обмена валют доллары и тут же продавшему их. Поэтому старайтесь поначалу искать бумаги с минимальной разницей в стоимости.

В таких случаях сделки были очень редки, а риск вложения в бумагу существенно вырастал. Разбираться в тонкостях начисления спреда полагается любому форекс-трейдеру. Спред к тому же влияет на уровень просадки открытых сделок, что при неправильном расчёте рисков может привести к закрытию ордера по стоп-ауту. На форексе брокеры самостоятельно регулируют спреды, часто это происходит непрозрачно для клиентов. Форекс-брокеры могут искусственно увеличивать спреды, подтасовывать котировки и подрезать стопы.

Для определения эффективности размещения платных ресурсов, принципов ценообразования и уровня клиентской лояльности рассчитывают спрэд банка. Подъем ставок по вкладам влечет продление сроков размещения сбережений, что защищает от неожиданного изъятия денег из оборота. Целесообразно увеличить долю кредитов с фиксированными ставками, если предполагают падение их размера. Плавающий спред, в свою очередь, изменяется в зависимости от текущей рыночной ситуации, но при этом находится в определенных пределах, установленных маркет-мейкерами. Если спред доходностей долгосрочных и краткосрочных бумаг становится отрицательным (инверсия доходностей), то это может быть признаком наступающей рецессии . Предлагаемые к заключению договоры или финансовые инструменты являются высокорискованными и могут привести к потере внесённых денежных средств в полном объёме.

Тогда он предложит закрыть позицию по $800,9, но открыть свежую короткую уже по ₽800,8. В этом случае клиент не потеряет на росте цены, останется в короткой позиции , но фактически заплатит брокеру величину спреда $0,8. Кроме спреда рынка и маркетмейкера, может встречаться и спред брокера. Такой спред брокер может ставить, например, на рынке Форекс. В качестве условий обслуживания брокер может заявить, что он не взимает комиссию.

Сделка происходит, когда рыночный ордер встречается с лимитным ордером. Если бы на бирже были только лимитные ордера или только рыночные, инвесторам нужно было бы ждать совпадения цен покупателя и продавца. Мы предлагаем спреды от 0 пунктов и сверхнизкие комиссии. А также гибкое кредитное плечо для максимальной эффективности вашей торговли. Надеемся, эта статья прояснила ключевые моменты, связанные с понятиями бид и аск, а также еще раз показала мощные возможности платформы ATAS для трейдинга. Практически на каждом уровне цены количество покупок превышает количество продаж.

Разница между самыми близкими друг к другу ценой продавца и ценой покупателя называется спредом. Спред существует потому, что покупатель и продавец не готовы уступать друг другу и не торопятся продать или купить. В сети периодически проскакивают сообщения, что был отрицательный спред, но в большинстве случаев это объясняется сбоем в работе ПО. Подобное может быть на демо-счете при очень крупном объеме виртуального депозита. В теории это может случиться и на реальном счете, когда на одной ECN-платформе остались лимитные ордера крупного объема, а на другой их уже разобрали и цена изменилась.

Например, выход важных финансовых или политических новостей расширяет размер спреда, потому что инвесторы убирают лимитные ордера из стакана и ждут реакцию рынка. В стакане цен заявки размещают инвесторы, которые хотят продать или купить по определенной цене. Инвесторы, которые хотят купить немедленно по любой цене, отправляют рыночную заявку, или рыночный ордер.

Все эти калории содержатся исключительно в жирах, поэтому в них нет углеводов или белков. Название спред произошло от английского слова Spread — размазывание, растягивание; произносится как спрэд. Это пищевой продукт, состоящий из смеси растительных и молочных жиров с массовой долей общего жира от 39 до 95% и имеющий пластичную консистенцию.

Но встречается и такая ситуация, при которой идет сочетание длинной позиции по одному из активов с короткой по другому. Спреды данного вида могут иметь в своей основе как фьючерсы или акции, так и опционы. Таким образом, выделяют такие категории спредов, как межрыночные и внутрирыночные. В то же время цена, по которой сам банк реализует валюту клиентам, выше среднего курса. Наверно, вы уже догадались, что от устанавливаемой таким образом разницы банк и получает свой доход.

Комбинированный состав включает растительные и молочные жиры в различных соотношениях, но общее содержание жиров не может быть меньше 39 %. На наших столах спред появился в начале двухтысячных, ГОСТ на эту продукцию был разработан в 2004, и согласно ему все спреды можно разделить на три категории. Разница между взвешенными средними ставками по активам и выплаченным обязательствам финорганизации – процентный спрэд. Анализ позволяет учесть тенденции движения ставок, увеличить чистую процентную маржу.

В контекстном меню достаточно выбрать соответствующий пункт, и помимо цен Бид и Аск по всем инструментам будет отображаться и разница между ними в пунктах. Учтите только, что рассчитываться он будет с учетом разрядности котировок. Более 100 инструментов на рынках валют, металлов, сырья и товаров, индексов, акций и криптовалют. Более 1 миллиона трейдеров выбрали Альпари для торговли за последние 25 лет.

Трейдер может использовать межрыночный спред, зарабатывая непосредственно на разнице цен между торговыми площадками. Самые оптимальные пары для торговли — так называемые мажоры. Лучше за основу торговой стратегии брать именно их, а кроссы и экзотические пары использовать как дополнение. Кстати, валютные пары с российским рублём также считаются экзотикой и демонстрируют достаточно высокие спреды и существенные расширения. Хотя спред, как уже стало ясно, не может оставаться неизменным, довольно легко проследить определённую закономерность у разных валютных пар. Понаблюдав за поведением на рынке, их можно сгруппировать по этому признаку.

Мы стали первым в мире онлайн-брокером для независимых трейдеров. Основываясь на нашей богатой 25-летней истории, сегодня мы предлагаем комплексные торговые услуги, призванные обеспечить всем трейдерам доступ к международным возможностям. Далее разберем более продвинутые инструменты для профессионального анализа бид и аск. Он доступен в платформе ATAS и отображается под областью цен.

Отмечу, что спред действительно один из самых низких в отрасли по мажорам. По каждой из трех компаний подробный обзор можете прочесть на сайте. На myfxbook можно отслеживать статистику по разным брокерам. Так как в нашем примере он плавающий, то постоянно меняется.

Существует три группы валютных пар, которые отличаются по размеру спреда. Календарный спред — это различие в цене срочных контрактов с разными сроками исполнения. Такой спред возникает на срочном рынке между различными финансовыми инструментами с разными датами выполнения контрактных обязательств. Рыночная цена не отображается в стакане, поскольку она представляет идеальный спред между ценами покупки и продажи. В стакане собираются все лимитные заявки продавцов и покупателей. Вертикаль стакана идет от самой высокой стоимости к самой низкой, а на границе находятся лучшие цены продажи и покупки.

Таким образом, между разными долговыми инструментами существует спред доходности, возникающий из-за разницы в степени риска. Инвестор продает пут-опцион по «нижней» страйк-цене (цене исполнения) и одновременно покупает колл-опциона с более высокой ценой исполнения. Обратный «бычий» спред — это стратегия, при которой инвестор зарабатывает на колл-опционе на росте рынка, снижая свои затраты за счет премии продаваемого пут-опциона. Спред — это разница между какими-либо численными финансовыми значениями. Термин «спред» происходит от английского слова spread — «разброс, распыление» (вспомните однокоренное слово «спрей»).

До совершения сделок следует ознакомиться с рисками, с которыми они связаны. Опытные трейдеры рекомендуют не пускать ситуацию на самотёк, а путём наблюдения и контроля извлечь из неё некоторую пользу.

Спред – это разница между ценой продажи и ценой покупки. Обычно спред выражается в пунктах, что означает минимальный шаг изменения цены на рынке. Допустим при текущей цене ₽150 инвестор продает пут-опцион по ₽140 с премией ₽5 и покупает колл-опцион по ₽160 тоже с премией ₽3.

Разница между $152 и $148 – это спред между двумя трейдерами. Если заявок много, то спред может сокращаться, например $150.01 – $149.99. Допустим, что за пут-опцион по ₽160 инвестор заплатил ₽11 рублей, а «нижний» пут-опцион на ₽150 продан с премией ₽3.

Если это самая низкая цена на рынке, то она становится лучшей ценой продажи и называется «аск» (ask). В этом примере спред равен 1 рублю — разнице между ценами ask и bid. Сделка закроется, когда продавец согласится продать акцию за 100 рублей или когда покупатель купит ее за 101 рубль. Другой вариант — стороны могут пойти навстречу друг другу, и когда спред снизится, то сделка произойдет где-то посередине. Фиксированный спред – это постоянная, искусственно созданная разница между ценами продавцов и покупателей. Фиксированный спред считается в пунктах и включается в котировки валют.Плавающий спред возникает на любых рынках, в том числе и на Форекс.

Одним из самых показательных примеров можно назвать рынок Т-бондов и муниципальных облигаций. Сформировать рынок подобного рода можно и используя акции, при условии наличия тенденции к их одновременному синхронному движению. Для внутрирыночных характерно использование идентичных торговых инструментов либо товаров. Чтобы быстрее и четче представить себе, что же такое спред, лучше всего обратиться напрямую к торговому терминалу.

Реже спред выражен в целых рублях или даже десятках рублей (USD, EUR). Это зависит от размера спреда и от цены одной единицы актива (акции, облигации, контракта). Чем больше ликвидность, тем больше заявок в стакане и разнообразие между ценами продавцов и покупателей.

Причем, даже если на первый взгляд его размер определяется несколько спонтанно участниками, на самом деле, биржа осуществляет очень жесткий контроль. В частности, этим занимаются маркетмейкеры, в чьи обязанности входит обеспечение высокой ликвидности торгуемых бумаг, а также устранение излишне большого показателя спреда. Совсем другие “порядки” вне рамок торговой сессии – на премаркете и постмаркете. Это больше похоже на “стихийный базар”, и разброс между ценой покупки и продажи может легко достигать нескольких долларов на одну акцию и более. Поэтому такой формат спекуляций – точно не для новичков.

Календарные спреды существуют на срочных рынках, потому что там трейдеры торгуют финансовыми инструментами с разными сроками исполнения. Календарный спред — это разница между ценой срочных контрактов на один и тот же базовый актив, но с разными датами поставки. На такой разнице могут быть основаны торговые стратегии. Чтобы сделки совершались быстро, на бирже есть маркетмейкеры. Они заключают договор с биржей и обязаны поддерживать определенный спред в торговом стакане.

За это они получают от биржи преференции и вознаграждение. Например, их заявки исполняются в первую очередь, а комиссии минимальные. Маркетмейкеры зарабатывают на спреде, потому что размещают лимитные ордера и на покупку, и на продажу. Чем больше продавцов на рынке, тем больше заявок на продажу будет выставлено ими выше текущей рыночной цены (цена последней зафиксированной сделке купли-продажи). Между продавцами будет усиливаться конкуренция, и в стремлении продать свой товар, им придется снижать цену своих предложений.

Каждый брокер на форексе может сам определять размер спреда. Как правило, размер спреда брокеры указывают в спецификации контрактов. На форексе спред определяется в пунктах, а не в рублях. Самый популярный индикатор для оценки бид и аск – это индикатор глубины рынка Depth Of Market (DOM).

Здесь возникает понятие так называемого календарного спреда. Подробнее разбирали выше в пункте с классификацией (фьючерсы на один актив с разными сроками исполнения). Большой спред – одна из причин, по которым я не рекомендую новичкам торговать на экзотических валютных парах. На старте желательно ограничиться мажорами, максимум – включить в торгуемые пару кроссов.

В связи с тем, что спред в сравнении со сливочным маслом содержит растительные жиры, обладает более низким уровнем холестерина. В процессе изготовления его обогащают фитостеролом и витаминами (обычно A, D). В спредах преобладают ненасыщенные жирные кислоты (как мононенасыщенные, так и полиненасыщенные). А в сливочном масле – преимущественно насыщенные жиры. В 2005 году Всемирная Организация Здравоохранения настоятельно рекомендовала уменьшить потребление насыщенных жиров для снижения риска заболеваний сердца.

Если цена на рынке сильно изменится в течение короткого промежутка времени, проскальзывание может стать значительным. Например, когда клиент открыл короткую позицию — продал без покрытия акции Tesla по $800,9. Брокер может предложить продлить клиенту короткую позицию.

Формируется самостоятельно, из-за разницы в заявках трейдеров, может поддерживаться маркетмейкером. Простым языком, маркетмейкер «вставляет» в появляющуюся разницу свои заявки, чтобы сократить спред до нужного значения. Допустимый размер спреда установлен в договоре между маркетмейкером и биржей.

Фиксированный спред не зависит от внешних параметров, он устанавливается один раз и снимается в одинаковом размере. Но для применения фиксированных спредов нужны специальные счета, что не разрешается лицензированным форекс-дилерам. Таким образом, официальным представителям на валютном рынке остаются только плавающие спреды. Плавающие спреды встречаются и на биржах, и на форексе. Они заключают контракт с биржей и обязуются не допускать расширения спреда больше определенного значения. Если маркетмейкера нет, то спред зависит от действий других участников рынка.

Инвестор работает не с пут-, а с колл-опционами — опционами, дающими владельцу право на покупку актива по заранее оговоренной цене. При этом, он продает «верхний» опцион, а покупает «нижний». В случае роста цены прибыль составит разницу между спредом страйк-цен и премиальным спредом.

Ликвидность актива, а иными словами объем торгов, на которые оказывает влияние разница между продажной и покупной ценами и носит название биржевого либо торгового спреда. Внутрирыночный спред — это разница между ценами коррелирующих или связанных активов на одном и том же рынке или бирже. На фондовом и срочном рынке внутрирыночные спреды показывают разницу связанных активов, например обычных и привилегированных акций одного эмитента. Анализ бид (заявок на покупку) и аск (заявок на продажу) – важная часть торговли на любой бирже. Эти термины соотносят цены и объемы – то есть силы спроса (бид) или предложения (аск) в конкретный момент времени, на конкретном биржевом рынке. Предположим, гвинейский франк (слышали про такой?) торгуется 9,95-10 долларов, цена бид — 9,95 долларов, цена аск — 10 долларов.

Это разница между ценой покупки и ценой продажи, которая может быть увидена при обмене валюты в обменном пункте. В биржевой торговле спред также может относиться к различиям между доходностями и производными ценными бумагами. Лимитные заявки на покупку и продажи актива от инвесторов биржа собирает в таблицу — стакан. Инвесторы могут видеть стакан в специальных программах для торговли (терминалах, например Quik) или приложениях некоторых брокеров.

Попрактиковаться можно на демо или небольшом реальном депозите. Ранее публиковался пост о том, где выгодно открыть центовый счет – внести можно всего $5-20 и тренироваться работать с реальными деньгами. Разница между ценами Бид и Аск – величина непостоянная. Нет какого-то стандарта, который бы устанавливал ограничения по этому параметру. В итоге наблюдаем отличия даже по одному и тому же инструменту. Например, днем по EURUSD у Альпари на демо-аккаунте спред доходит до 0,5-0,6 пунктов, а у Forex4You по той же паре – 2 пункта на счете Classic.

Для его работы требуется подключение к бирже, которая транслирует эти данные, они называются Level II. И, соответственно, чем больше покупателей, тем больше на рынке будет количество заявок на покупку, и цена ask — ближе к текущей рыночной. Цена аск – это цена предложения или наименьшая цена, по которой продавец согласен продать товар.

Форекс обучение в школе Бориса Купера, переходите по ссылке и узнаете больше — https://boriscooper.org/.